——以《中华人民共和国保险法》第55条第1、2款为中心

|

||

|

||

|

当下,考察我国的保险司法实践可以发现,人民法院在认定系争保险单是否属于定值保险时采用的判定标准大多系依据《中华人民共和国保险法》(以下简称《保险法》)第55条第1款和第2款之规定,认为保险单中约定并记载了保险价值的为定值保险,否则为不定值保险。[1]这里值得商榷的是,仅以约定并记载的保险价值作为认定定值保险的标准是否妥当。由此引发的深层问题是:定值保险的合法性基础为何,其界限何在?如此诸端,值得深入反思。

一、定值保险之外观与内核:认定标准之辨正

定值保险与不定值保险相对称,两者之区分牵涉到保险价值估定的标准与时点问题。保险价值仅属于财产损失保险(有形财产保险)中的一个特有范畴,在人身保险以及责任保险中不存在保险价值,故定值保险与不定值保险的区分也仅在财产损失保险中有适用之余地。关于保险价值的含义,《保险法》没有作明文规定,学术界对其界定迄今也十分含混。在解释论上,大多拘泥于《保险法》第55条第1款中“保险标的的保险价值”一语的文义解释,将保险价值定义为保险标的物的价值。这种观点只是看到了现象,并未揭示保险价值之本质。在本质上,保险价值并不是对保险标的物本身的货币评价,而是对被保险人对保险标的物享有的保险利益的货币评价,为保险人给付义务在“法律上”的最高限额。其目的在于将保险人的实际给付额度限制在被保险人享有的合法利益之内,禁止被保险人通过保险不当得利。

在财产损失保险中,由于法律明确规定“保险金额不得超过保险价值”,[2]因此保险价值之估定颇为重要。有关保险价值之估算标准,学说上有“主观说”(当事人自由约定)与“客观说”(依市价评定)之争。[3]持“主观说”的学者认为,保险利益乃被保险人在保险标的物上享有之利害关系,具有主观利益性质;保险价值既为保险利益之价值,当然为主观的价额。因此,保险合同中的保险价值可由当事人依其个人立场与利害关系而自由约定。而持“客观说”的学者则认为,保险价值之评价应以客观立场之判断为基准。所谓“客观立场”即一般人在普通状况下对保险价值之评价,其中并不包括被保险人之偏好或者感情等特殊的个人价值在内;且因一般人在普通状况下对某保险利益之评价在大体上应属相同,以此为基准,自较公平;通常一般人公认之客观价值即指市场价值。相比较而言,财产损失保险合同之标的既然限于得以金钱估计之利益,倘完全以当事人之主观为准,既易引起纠纷又不免发生赌博行为,实非妥适之方法。持“客观说”的学者主张以客观之市价认定,既符合保险法则,亦较为公平。[4]因此,保险价值之估算,原则上应当以客观价值为标准;在事实上若客观判断有困难时,得改以主观判断为准,乃属例外。[5]

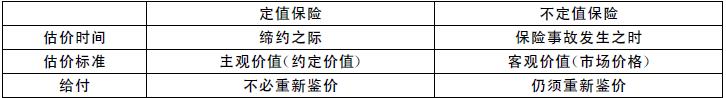

虽然保险价值之认定原则上依客观市价予以估算,但是究竟应于何时做保险价值之估算?是在缔约之际抑或事故发生之时?上述问题,若从损失填补原则之层面加以考量,则应当在保险事故发生之时依该时点之市价做客观之评价,此即“不定值”之方式。但是,如此一来又引发另一个问题,即有些保险价值之估定并非易事,可能因双方当事人相互争执而拖延时日,致保险理赔时间不确定地延后,使被保险人之损失无法及时得到填补,直接影响保险功能之发挥。“为避免此一缺点,‘定值保险’之概念于焉产生,即在缔约时事先将保险价值经双方当事人之同意而估定,待将来保险事故不幸发生时,保险人即以原先定值之数额为理赔之依据,免除了再为估价之麻烦。”[6]定值保险与不定值保险之区别,可以下图表示之:

不过,在保险合同中“约定并记载保险价值之具体数额”仅构成定值保险的外观,不能作为认定是否构成定值保险的实质标准。中国保险监督管理委员会2007年9月28日批复的《关于机动车辆保险条款相关问题的复函》(以下简称《复函》)指出:“定值保险合同在现行保险法律法规中并无明确的界定。从保险理论与保险实务经营看,判定保险合同是否为定值保险合同,主要看保险条款对赔偿处理的约定,即是否按保险合同约定的保险价值或实际损失进行赔偿,而保险单上是否约定并载明保险价值并非认定定值保险合同的充分条件”。[7]《复函》的上述观点表明,“约定并载明保险价值”并不是判断是否构成定值保险的唯一要件,这一结论殊值赞同。不过,《复函》中所谓“保险单上是否约定并载明保险价值并非认定定值保险合同的‘充分条件’”之表述值得商榷。笔者认为,保险单上约定并载明保险价值恰恰是认定定值保险合同的“充分条件”,只不过,仅具备这一充分条件还不足以构成定值保险,还需要同时具备必要条件——实质要件。正如美国学者批评所言:“认为约定并记载保险价值的保单就是定值保单的观点,几乎没有任何法理。这种观点也许是建立在一种错误的认识上,即如果被保险人为一定金额的保险支付了保费,这笔金额就是发生全损时应该赔付的数量”。[8]而定值保险的实质判定标准,应当是考量当事人双方在缔约过程中要“事先约定”保险价值的原因与目的。也就是说,“事后鉴价困难”才是判定是否构成定值保险的实质性标准。因为“事后鉴价困难”与“事前约定并记载价值”两者之间的逻辑关系是一种因果关系,如果没有“事后鉴价困难”这一原因存在,那么实无“事前约定并记载价值”这一结果之必要。我国台湾地区“保险法”第57条关于“保险标的不能以市价估计者,得由当事人约定其价值”之规定即揭示了上述意旨。因此,仅以保险合同中是否约定并记载保险价值为标准来判定是否构成定值保险,无疑是倒因为果,只是看到了表象而没有看到实质的内核。

进而言之,司法裁判上倘若仅以“约定并记载保险价值”为认定定值保险的唯一标准,则每一份财产损失保险合同均有可能被判定为定值保险。因为在财产损失保险合同缔结过程中,出于确定保险金额之大小、保险费之多寡的需要,要么由投保人主动申告保险价值,要么由保险人自己查明保险价值且明确记载于保险单之中。由此可见,任何财产损失保险合同在外观上均“形似”定值保险。诚如我国台湾地区学者总结所言:“保险实务中,为算定保险费之计,往往多‘假定’其价格;若日后确定之价格与假定不相同,致保险费有出入者,当计算其差额解决之;故学者对于不定值保险契约,又有‘价值预定’保险契约之称;其实应称其为‘价值假定’保险契约较宜”。[9]因此,在司法裁判过程中,如果仅以“约定并记载保险价值”这一外观要件为认定定值保险的标准,那么势必导致当事人双方关于保险单是否属定值保险之讼争的泛滥,进而造成司法资源的浪费。

总之,保险单中“约定并记载保险价值”只是定值保险的外观而非实质要件,因此在司法裁判过程中,判定系争保险合同是否构成定值保险,第一步是审查合同是否“约定并记载保险价值之具体数额”;第二步必须对当事人双方约定保险价值之目的作实质审查。如果是出于事后鉴价困难之原因者,为定值保险;反之,则为不定值保险。在此情形之下,保险合同中记载的保险价值只具有形式意义,对保险人不产生任何拘束力。

二、定值保险合法性之法理基础:补偿原则对效率原则在技术上所作之退让 财产损失保险合同从本质上讲是“补偿合同”。[10]“补偿指的是填补被保险人损失所需的支出。保险交易其中一个目的就是要把被保险人的损失风险转移给保险人。如果被保险人遭受了损失,那保险人就应当向其支付款项,这是一项给付,其金额应当足以抵消这种损失。这种安排是基于一个假设,那就是被保险人收到的给付不能超过损失金额(亦即给付≤损失)。换句话说,保险仅以实报实销为限,不能多赔。保险人的给付如果小于损失金额,这并不违反补偿原则;但如果大于损失金额,那就构成违反了。”[11]其中,上述损失之含义是指保险事故发生后遭受的“实际损失”。可以说,实际损失补偿是财产损失保险必须遵循的基本原则。“在补偿性保险中,索赔人是按实际损失额获偿。即使他投保的数额更大,他所获补偿也不能超出实际损失。”[12]《欧洲保险合同法原则》第101条第1款规定:“保险人应无义务使其赔付额超过补偿被保险人实际遭受损失所必需之额度。”

基于损失补偿原则之考量,唯有采“不定值”之方式来估算保险价值,方能服膺于补偿被保险人实际损失之保险的基本法理。从保险法制史的角度看,“保险价值观念之起源与保险损失补偿原则有密不可分的关系”。[13]在财产损失保险合同中,保险价值作为一个工具性概念,扮演着理算被保险人实际损失、确定保险人理赔金额之角色,因此保险价值之估算也相应地具有决定性意义。评估保险价值之目的旨在为理算损失服务,而损失之理算只有在保险损失发生之时方有必要,因为保险补偿的是实际损失。在保险事故发生前的任何时点,所谓损失只能属于一种理论上的潜在损失,而非实际上已经发生的损失。进而言之,只有在保险事故发生后进行的损失理算才可能精准。因为从保险契约成立至保险事故发生时,保险价值可能随市场行情有所增减,若按缔约之际评定的保险价值来补偿,则保险人给付的保险金可能低于或高于被保险人所受的实际损失,形成填补超过或低于损失之情形。依上述观点来审视,就不定值之方式而言,在缔约之际当事人双方并不确定保险价值,而须待保险事故发生之后始估算保险价值,故不定值保险实质上为“不定价保险”或者“新价保险”,[14]与实际损失补偿原则之宗旨相符。诚如日本早期著名商法学者松波仁一郎先生所言:“在不定价保险,则于契约之当时,不定其价额,迨损害既生时定之,而支付保险金额,以此能合于理论”。[15]因此,不定值保险之合法性毋庸置疑。

反观定值之方式,实有偏离实际损失补偿原则之嫌。前已述及,所谓“定值”系指在保险标的物无法估价或者估价困难之情形下,由当事人双方在缔约时协商一定数额为保险价值并记载于保险单,保险事故发生后以该约定价值为损失理算的依据,不再重新评估保险价值。故定值保险从本质上讲为“定价保险”或“已评价保险”,[16]在一定意义上可能导致偏离实际损失补偿原则之结果。松波仁一郎先生曾指出:“严格言之,则定价保险,稍有所违保险之原理。何则,保险本为损害之填补者,而损害,非既生之后,不得知其额,故也”。[17]正是基于上述缘由,定值保险之合法性一直受到国内外学者质疑。例如,美国学者所罗门·许布纳教授曾经指出:“定值保单法会导致违反作为财产损失保险基础的补偿原则,并且诱发欺诈,造成用诚信的被保险人缴纳的保险费对骗赔的被保险人进行赔付”。[18]我国早期保险法学者王孝通先生也曾指出:“定值保险似与保险原理不符。盖保险所以赔偿损失,其数于损害事由发生后始能知之。况物价变动靡常,预定之额,难期适当。若不定值保险,不记定于定约之际,而评定于损害发生之时,似较允当”。[19]

由上观之,定值保险在理论上存在着一个悖论:一方面,定值保险背离了损失补偿原则,一直备受质疑;另一方面,定值保险从海上保险产生之时起一直沿袭至今,且近代各国保险立法例大多承认其合法性。那么,法律为何仍然容忍定值保险之存在呢?实有深究之必要。笔者以为,立法者主要是出于对不定值保险在某些场合面临的技术性困境所作之考量。详言之,虽然不定值保险在理论上最服膺于保险损失补偿原则之精神,但是在下述情形下可能会面临难于事后鉴价的技术困境:其一,客观上根本无市场价值可资事后鉴价之参考。“某些保险标的物的价值,具有主观性,例如文稿、古董、照片等,喜欢者视若拱壁,不喜欢者弃如敝屣,这些价值具有主观性的保险标的物,若于保险事故发生之后,才鉴定其价值,由于缺乏市场价格可供参考,当事人间又见仁见智,价值流于主观,因此价格的鉴定,格外困难。”[20]其二,客观上虽然有市场价值但是事后鉴价成本过高。“在火灾保险或海上保险等险种中,于保险事故发生后,保险标的物或是已经化为灰烬,或是已经沉没海底,在事故发生以后,要回头鉴定该保险标的物在保险事故发生时的价值,不但事实上有所困难,若勉强为之,鉴价所需要的费用,可能所耗不赀,而且保险事故既然已经发生,事涉保险给付的多寡,当事人对于保险标的不知所云的价值,必然朝有利于自己的方向,全力争执,以致案件的理赔,久悬不决。”[21]可以说,正是为了克服不定值保险在上述情形下面临的事后估算保险价值之技术性难题,以满足那些事后鉴价困难的财产所有者对保险“可获得性”之强烈需求,法律方有容忍定值保险存在之必要。正如松波仁一郎先生所言:“于物灭失后,而定其物之价,从其价而定保险价额,事颇困难,故不得顾理论之一贯,因便利上而通常为定值保险,法律认之”。[22]进而言之,法律容忍定值保险存在之旨趣,乃着眼于法律经济的角度,从估算保险价值之技术需要出发,要求损失补偿原则对效率原则作出适度让步。

定值保险对效率价值的诉求主要体现如下:其一,通过简化保险理赔手续,促使保险理赔快速完成。在财产损失补偿保险理赔操作上,于不定值保险情形之下,保险人首先通过勘验来确定保险标的物的实际现金价值,然后再将保险金额与实际现金价值进行比较,以确定是足额保险、不足额保险或者超额保险,进而按不同规则赔付,足见其理赔程序繁琐、冗长。但是,在定值保险情形之下,保险人直接以订约时约定的保险价值,代替保险事故发生时实际现金之价值,作为计算损失之标准,不再重新评估实际现金价值,如发生全损时,依约定之保险价额赔偿,如为分损则按比例补偿。由此可见,定值保险可以避免鉴价之困扰,简化保险理赔手续,借以尽速填补被保险人所受之损失。正如我国台湾地区著名保险法学者江朝国教授所言:“为了避免保险事故发生时确定保险价值之困扰,保险法允许当事人于订立契约时即约定保险价值,而以之为保险事故发生时计算损害之标准,此即定值保险之功能”。[23]其二,通过举证责任之转换,减轻被保险人之讼累。在不定值保险情形下,保险事故发生后,被保险人不仅应就其所受之“损失事实”负举证责任,而且还须就“损失程度”负举证责任。[24]而损失程度之大小,取决于保险价值之大小,故被保险人须就保险价值负举证责任,始得请求保险给付。如前所述,对于保险事故发生的保险价值为何,不仅举证困难且颇费时日,于被保险人实为不利。但是,在定值保险情形之下,被保险人仅就其所受之损失事实负举证责任,不必证明被损坏的财产之价值几何,对被保险人而言,实属有利。因为提出不按约定价值赔付之主张的是保险公司,依“谁主张、谁举证”之一般规则,举证责任由保险人承担。此外,证明恶意高估标的价值或欺诈等行为的举证责任也应由保险公司承担。总之,定值保险不仅可以防范或杜绝无谓的争执,而且在保险事故发生之后可以使法律纠纷迅速解决,不失为一良好之保险方法。

综上,定值保险偏离了损失补偿原则,从严格意义上讲法律原本应当否认其合法性。不过,顾及某些场合下事后鉴价之困扰,法律仍有必要容许定值保险之存在,以弥补不定值保险之不足。

三、定值保险合法性的边界之一:海上保险与陆上财产保险之比较分析

从法制史的角度看,海上保险是贯穿保险业发展历史的“母亲之河”,[25]定值保险无疑滥觞于早期的海上保险。美国学者埃米特·J·沃恩精辟地指出:“在海上保险中,定值保单更多的是作为历史的产物而不是因现代需要才产生的。两百多年以前,如果一艘船只在海上失踪了,人们可能需要几个月的时间才能知道这件事,而且在大多数情况下,也不可能准确地知道船只是在什么地方出事的。因此,在试图确定被毁船只的价值时往往争执纷起。而且当船只在海上失踪之后,没有任何物质手段能用于确定损失时的价值额。为了达到保险的目的,比较实际的作法就是用事先商定的价值代替实际现金价值。由此,这种做法在早期海上保险中被发展起来并一直沿用至今”。[26]

从世界范围看,迄今为止,“大多数海上保险单都是‘定值的’”。[27]定值保险之所以在海上保险中得到普遍的应用,是因为从法律经济原则看,唯有采约定价值才是最为有效的方式。若采不定值保险之方式,则于保险事故发生后“事后鉴价”时,至少将受到以下两个方面的限制:其一,受海上危险之特殊性的限制。“所谓海上危险,指航行中可能发生保险事故之事变或灾害而言。”[28]而这种灾害事件之后果,往往是船舶及货物沉没海底,使得事后鉴价所需成本巨大。其二,受保险事故发生地点之空间因素的制约。“因为被保财产与承保人距离遥远,而且有可能在海运途中消失,避免定价争议也就显得十分重要”,[29]所以各国或地区的海商法均允许当事人自由约定被保险之船舶及货物的保险价值。例如,《中华人民共和国海商法》第219条第1款规定:“保险标的的保险价值由保险人与被保险人约定”。由此可见,在海上保险中,定值保险不仅得到普遍的应用,而且其合法性一直受到广泛的认可。正因如此,“海上保险合同不是完美的补偿合同”。[30]

与海上保险不同,陆上财产保险在绝大多数情况下都不会事先约定承保财产的价值,只有在极少数例外情况下才会约定承保财产的价值,其中,“最有名的就是‘艺术画和古董保险’”。[31]正如所罗门·许布纳教授所言:“除了海上保险和一些特殊的情况,定值保单在财产损失保险中的应用价值还是个值得商榷的问题”。[32]更有甚者,定值保险在陆上财产损失保险的合法性受到普遍的质疑。以美国为例,美国堪称世界上定值保险立法最完备的国家,以1874年威斯康星州的立法为肇始,现有19个州有不同形式的成文“定值保险法”。[33]但是,也有人认为:“尽管定值保险制定法的预期目的在于执行损失补偿原则,但其净效用似乎达不到如此目的。这些制定法经常被作为纵火的诱因而受到批评”。[34]还有人主张:“定值保单更容易引发道德危险;被保险人有足够的动力去恶意高估财产价值,这也使得财产被故意损毁的机会大增。考虑到公共政策对纵火行为的严重关切,取消定值保单法也许对社会化大众更好一些”。[35]总之,定值保险在陆上财产损失保险中的功过迄今仍是一个颇具争议且无定论的问题。

定值保险的合法性及其应用价值在海上保险和陆上财产损失保险中的反差如此之大,这倒是一个十分有趣的问题,不过我国学者对此鲜有涉及,因此有必要进一步予以阐释。笔者认为,无论是海上船舶货物保险还是陆上财产损失保险,当事人若需要在不定值保险合同和定值保险合同之间作出选择,须至少综合考量“事后估价成本之大小”、“事前估价之公平性”以及“道德危险之可能性”等相关制约因素。具体而言:首先,就事后估价之成本而言,在海上保险中,事后估价所需之成本甚巨,毋庸赘述。而在陆上财产保险中,多数情形下损失的大小可以在损失发生后以低成本确定,如被保险汽车之损失可以在汽车事故发生后以维修费用估算;只有在极少数情形下损失的大小很难或者不可能确定,比如一件贵重的艺术品被盗,其价值很难估算。其次,就事前估价之公平性而言,在海上保险中,基于以下理由,事前约定价值与事后实际价值大体相符:“被保险人货物发运时期望获得利润,为了获利被保险人支付了许多费用,比如运费、保费、包装、搬运、佣金、海关费用等。货物的价值面临着不断的变动,通常令被保险人不可能事先知道货物损失时实际价值究竟是多少。因此除了欺诈的情况以外,允许双方约定一个公平的价值并承诺被保险人能够依赖该价值作为损失补偿的唯一价值这种做法,看起来是十分公平的”。[36]而在陆上财产保险中,由于市场价格本身变动糜常,因此在多数情形下事前估价难期公平。最后,就道德危险而言,在海上保险中,被保险之船舶及货物委诸船长及船员等专业人士照管与掌控,被保险人一般无法对保险标的物之风险施加任何影响,除非其与承运人或其他照管方共谋,否则不可能损坏财产。而在陆上财产保险中,被保险人能够照管和控制财产,如果可以成功地高估其可保利益,那么他将有主动损坏财产的动机。总之,基于上述三个主要原因,“海上保险的定值原则是公平和可行的。而且,设法将诉讼的可能减少到最小是非常可取的,显然定值原则有助于实现这一目的,有助于消除不必要的摩擦,给予被保险人更强的信心”。[37]相反,“在陆上财产保险中,不定值保险具有优势,而定值保险在大多数情形下是不可取的”。[38]

正是基于对上述因素之考量,多数保险立法例对定值保险在陆上财产保险中的适用范围及条件作出明确的限制。在规范技术上,主要是针对保险标的物性质之不同予以区别对待。详言之,如果保险标的物属于“独一无二”的类型,除合同另有约定外,那么法律一般不会以市场价值限制该财产的估价,允许当事人约定保险价值。[39]一般而言,古董、珍贵艺术品、稀有画作以及家传珍宝等属于“独一无二”的不可替代之财产,大多采定值方式承保。其理由在于:“由于在损失发生时很难确定这些物品的实际价值,故在保险单签发时,需要保险人与被保险人共同确定标的物的价值”。[40]我国台湾地区“保险法施行细则”第6条之规定堪为适例。反之,如果保险标的物属市场上“可替代”之财产,那么只在极少数情形下法律方许可采定值保险。因为那些市场上“可替代”之财产是一种很容易通过市场价格确定价值的商品,所以通常以市场价格确定其保险价值,一般不得采定值保险。只有在事后鉴价特别困难或者不经济等极少数情形下,法律才许可采定值保险。

此外,考察保险业先进国家和地区之实务,市场上“可替代”之财产的定值保险单还须受到以下约款的限制:其一,就风险的性质而言,应严格地限定为火灾、龙卷风以及地震等具有“毁灭性”特征的极端风险;其二,就标的物的性质而言,应严格地限定为“不动产”;其三,就损失的性质而言,必须是实际全损。[41]这些限制性条件之间的逻辑关联,可以解释如下:只有当不动产因毁灭性的危险事故导致实际全损时,才有事后鉴价之困难或者不经济之可能性。惟其如此,才符合定值保险之本旨。诚如美国著名保险法学者肯尼斯·S·亚伯拉罕教授所言:“由于财产全部毁损时,关于财产价值的证据往往消失殆尽,因此保险人通常会按照财产和投保价值进行赔付而不管成文法是否有此要求”[42]反之,若标的物为动产,则一般不会出现事后鉴价困难或者不经济之情形,故极少采定值保险。在标的物只是部分损失的情形下,虽然早期也曾采取过定值保险的承保方式,但是现在“已被使用日益广泛的重置成本保险所取代”。[43]

总之,在陆上财产保险中,“定值保单法会导致违反作为财产损失保险基础的补偿原则,并且诱发欺诈,造成用成倍的被保险人缴纳的保险费对骗赔的被保险人进行赔付”。[44]因此,定值保险之适用范围以及条件应通过立法予以严格限制。

四、定值保险合法性的边界之二:“超额定值”之效力规制模式及其选择 从保险理赔的角度看,定值保险之旨趣在于“保险价值不变更主义”,[45]即禁止保险人在保险事故发生后予以“秋后算账”。其中隐含的理论假设是约定价值与实际价值大体相当。我国台湾地区著名学者杨仁寿先生曾指出:“当事人约定保险价值,在理论上,其价值本为真实之价值,或与此价值甚为接近,以此定值,实与财产保险契约之性质无妨”。[46]但是,当事实上双方预先约定的价值“高于”保险事故发生时的实际价值时——学理上称之为“超额定值”,[47]是否仍须固守保险价值不变更主义呢?对此问题《保险法》未作明文规定,司法实务中争议较多。笔者在此拟对两大法系国家的主要立法例、学说及判例作比较分析,以资借鉴。 纵观两大法系国家的主要立法例、学说及判例,对于超额定值效力的认定,迄今并未达成一致意见。归纳起来,主要有三种模式,以下分述之: 1.英国模式。英国《1906年海上保险法》虽然有定值保险之规定,但是其对超额定值之效力未作明文规定。英国法院大多认为,既然定值保险合同中“约定价值”是一个“合意”,那么,当约定价值是基于错误、欺诈、意思表示不真实或者不实陈述而确定时,应当援引普通合同法上“瑕疵性意思表示”理论,即诈欺或虚假陈述使合同可撤销或者无效,而使保险合同“全部无效”。[48]《欧洲保险合同法原则》也采用该模式,其第101条第2款规定:“在定值保险,即使保险金额超过保险标的物之实际价值,该保险亦为有效,但以当事人约定保险价值时保单持有人或者被保险人未实施欺诈或者未进行不实陈述为限”。这种模式是针对被保险人之主观恶意所为的一种事后救济机制,专门用来对付被保险人的“超额投保”。

2.美国模式。美国保险法虽然源自英国,但是在超额定值的效力认定问题上却与英国的态度截然不同,拒绝适用“诈欺性虚假陈述使合同无效”之一般合同法规则。早在1875年的“富兰克林消防保险公司诉沃恩案”[49]中,法院判决明确指出:“法律要求保险合同双方尽最大诚信。如果保险人在接受保险申请时明知被保险人超值投保,使其可能获得超过实际价值的赔偿,但他当时不提出异议,却在赔偿时以此为由认定保险单无效,这样的行为才是欺诈”。[50]美国19个州制定的《定值保单法》均规定保险人在缔约时应当调查保险价值,保险事故发生后不得以被保险人诈欺或虚假陈述为由主张约定价值乃至整个合同无效。[51]由此可见,美国模式与英国模式正好相反,是一种针对保险人之主观恶意所为的事前预防机制,专门用来对付保险人的“超额承保”。

3.德日模式。考察德国2008年《保险契约法》第76条、[52]日本2008年《保险法》第18条第2款[53]之规定,若约定的保险价值“略微超过”实际价值时,则该保险价值之“约定”有效,保险人依约定的保险价值计算损失;若约定的保险价值“显著超过”实际价值时,则该保险价值之“约定”部分无效,但是整个合同仍然有效,回复到不定值之情形,按保险事故发生时实际价值重新估算损失。按日本学者之解释,该种模式所持之理由如下:“保险价值既然为了保险理赔之依据,若为不当之定值,则很容易开启被保险人投机的射幸心理,而滋生道德危险。因此,以少许不当得利之‘小害’,换取迅速估损、理赔之‘大利’,在原则上容许小程度之超额定值;但是,若超额定值差距过大,则不能只为遵循定值保险之‘小义’,牺牲保险以填补实际损失为目的之‘大经’。当然,则瑜不掩瑕,其所生之利不足以达到放弃保险法上不当得利禁止原则。在此种情形之下,‘定值保险契约’将一变而为‘不定值保险契约’”。[54]由此可见,与英国模式一样,德日模式也是针对被保险人之主观恶意所为的一种事后救济机制,专门用来对付被保险人的“超额投保”;只不过前者是整个合同“全部无效”,后者则只是关于保险价值的约定“部分无效”。

对于上述三种模式我国保险立法未来究竟应当如何选择?笔者以为,只有厘清以下四个基本问题,方可作合理之取舍。

1.区分“略微超额”与“显著超额”而差别性对待是否具有实质性的规范意义?关于超额定值之效力,德、日等国的立法例区分“略微超额”与“显著超额”而差别性对待,而英、美等国的立法例或判例并不区分“略微超额”与“显著超额”而一体化对待,两者孰优孰劣?笔者以为,从司法裁判的角度看,德日模式存在难以操作之痼疾。因为究竟何种程度才属“显著超过”,德、日等国保险法均未予以量化,而成为一个“不确定”的法律概念,赋予法官广泛的自由裁量权。如此一来,虽然可使法官视保险标的之具体情形而作弹性之裁量,但是也有莫衷一是之弊,可能造成某一超额定值被认定为具有“显著性”而另一同样情形之超额定值却不被认为具有“显著性”,从而导致法律效果不具有可预见性。相反,美国模式则不会产生以上流弊。 2.被保险人超额投保与保险人超额承保哪种情形更符合保险实务运作实际?在上述三种模式中,英国模式与德日模式均将规制对象偏重于被保险人恶意的“超额投保”,所暗含的假设前提是被保险人“人性本恶”:“由于定值保险不允许保险人事后变更约定价值,被保险人有足够的动力恶意高估财产价值,这也使得财产被故意毁损的机会大增”。[55]而美国模式则独树一帜,其规制对象偏重于保险人恶意的“超额承保”,所暗含的假设前提是保险人“人性本恶”:“保险人习惯高估财产价值,收取高额保险费,如果没有发生损失,他们就能攫取丰厚的利润;而一旦发生损失,他们就会以财产价值高估为由降低赔付数额,相当不公平。制定定值保单法正是为了纠正这种风气”。[56]如何看待上述分歧呢?笔者以为,上述两种假设与国内外保险实务之实际并不相符。无数事实表明:在保险实务操作中,一些保险公司往往在没有进行实际调查的情形下愿意按照被保险人声明(申报)的任何金额对财产进行承保,这自然会使得被保险人尽量足额估价自己的财产,甚至会出现高估的情况。保险价值越高,保险费也就越高。如果没有发生损失,那么保险公司就会从高估的金额中获得更多的收益。一旦发生保险事故,保险人便会对保险价值问题提出质疑,其实际给付的金额低于订约时约定的价值。[57]美国著名保险法学者基顿教授曾一针见血地指出:“保险人似乎更愿意适用超额投保的道德风险,而不愿进行调查从而导致增加调查费用”。[58]由此可见,将规制的着力点置于保险人超额承保之防止,可以督促保险人事前核保以排除被保险人超额投保,可达“一石二鸟”之功效。 3.事前预防机制与事后救济机制何者更符合定值保险之本旨?在德日模式与英国模式下,保险事故发生后,保险人仍可举证证明约定价值高于实际价值,从而主张约定价值部分无效乃至整个合同全部无效,属于一种事后的救济机制。而在美国模式下,保险人应在缔约时对保险标的物之真实价值进行审慎的核保调查,保险事故发生后不得再举证证明约定价值高于实际价值,属于一种事前的预防机制。笔者以为,事后救济机制势必使得定值保险的意义丧失殆尽。因为定值保险原本旨在避免事后鉴价之困难与争议,当事人得于缔约时约定保险价值,事后不得出尔反尔、主张重新鉴价。而事后救济机制恰恰为保险人事后主张重新鉴价预留了“合法的通道”,进而助长保险人出尔反尔的经营恶习。国内外无数争议案件表明:在定值保险运营实务中,保险业者在利益驱使与竞争压力之下,为节省成本,缔约之际往往疏于调查、勘验保险标的物之价值。如果侥幸没有出险,那么保险费就成为保险公司纯粹之收益,其不会提出异议;而一旦出险,保险公司往往就会对被保险人的投保过程重新检查一遍,对后者的投保过程吹毛求疵,指责被保险人故意虚报标的物的价值,误导保险公司按此价值签发保单,并进而以此为由拒绝按事前约定的价值赔付。可以说,在超额定值这一问题上,保险人为了拒绝赔付而“吹毛求疵已经升华为一种‘艺术’”。[59]因此,事后救济机制为保险人出尔反尔提供了“合法的依据”,与定值保险之本旨并不相符。与此相反,事前模式则完全堵塞了保险人出尔反尔之“合法的通道”,其发挥规范作用的机理是一种“倒逼机制”:由于法律明文规定保险人事后不得举证证明事前的约定价值高于事后的实际价值而主张减少理赔,因此这种规定反过来逼迫保险人在事前进行审慎的核保调查。对此,美国学者曾指出:“这种规定优点明显在于:如果保险人知道事后证明财产价值的权利将消失,那么其在签发保险单之前就会更加谨慎地进行核保调查”。[60]进而言之,通过保险人事前审慎核保调查,可以尽早发现被保险人虚报价值之事实。如此一来,不仅排除了超额定值之存在,而且也杜绝了日后鉴价之争议,从而与定值保险之本旨相契合。 4.保险人事前核保调查是否会额外地增加保险人之不合理的经营成本?从理论上讲,核保调查是保险合同缔结程序中的必经环节,对保险人而言既是权利又是义务。具体就定值保险而言,既然保险价值之约定属于重要的合同事项,那么事前就应当审慎核保与估价,因此事前估价所需的费用在性质上属于必要而非额外的经营成本。但是,在事实上,保险人大多不愿在缔约之际就调查、勘验“全部的”保险标的物之价值,而是乐于在保险事故发生后仅对系争理赔的“少数的”保险标的物之价值进行调查、勘验,以达到减少理赔之目的。之所以会形成如此局面,是因为在财产损失保险中出险者毕竟只是少数标的物,事前对所有标的物估价花费的成本,将远远大于事后对少数标的物估价花费的成本,从成本与效益的角度看,对保险人而言无疑是节省了估价成本。不过,这种节省只是表面的、暂时的。肯尼斯·S.亚伯拉罕教授曾精辟地指出:“不难理解的是,火灾和财产保险的保险人承保的全部财产中只有很小比例的一部分发生索赔。保险人如果在损失发生前对全部被保财产进行调查和估价,则其成本可能远远超过仅就实际遭受损失的那一小部分财产定价的成本。结果是,由于保险人仅仅愿意对小部分财产而非对全部财产进行估计,则定值保险单因增加的道德危险而造成的成本可能会大于其通过降低损失发生后的定价成本而形成的节约”。[61]总之,要求保险人事前核保调查,并不会额外增加保险人之不合理的经营成本。

综上,英国模式与德日模式主导的事后救济机制极易损伤定值保险之机能,实不足取。反之,美国模式主导的事前预防机制,通过事前调查提前排除超额定值,杜绝事后争议,有利于定值保险功能之发挥,殊值借鉴。

五、结论

根据保险损失补偿原则,在陆上财产保险中,以不定值保险为原则、以定值保险为例外。考察《保险法》第55条第1、2款之规定,将定值保险置于不定值保险之前,实有本末倒置之嫌。加之,以“约定并记载保险价值”为定值保险之认定依据过于简略且实属误识,因此亟待修订。关于定值保险在陆上财产保险中之适用范围及条件、约定价值显著超过保险事故发生后之实际价值的效果,也漏而未定。基于以上论述,笔者试拟如下条款以供修法时参酌:

第**条保险标的物不能以市价估计者,得由当事人约定其价值。赔偿时从其约定。

订立保险合同时,保险人应当查明保险标的物的价值;保险事故发生后,保险人不得主张约定的价值无效。

除海上保险之外,定值保险仅限于因火灾等导致保险标的物实际全损之情形。

|

注释:

[1]参见最高人民法院民事审判第二庭编:《商事审判指导》(总第29辑),人民法院出版社2012年版,第250页。

[2]参见《中华人民共和国保险法》第55条第3款之规定。

[3][5]参见袁宗蔚:《保险学——危险与保险》,首都经济贸易大学出版社2000年版,第211页,第212页。

[4][6]参见江朝国:《保险法论文集》(一),台湾瑞兴图书股份有限公司1994年版,第176页。

[7]中国保险监督管理委员会《关于机动车辆保险条款相关问题的复函》。

[8][26][美]埃米特·J.沃恩、特丽莎·M.沃恩:《危险原理与保险》,张洪涛等译,中国人民大学出版社2002年版,第177页。

[9]陈顾远:《保险法概论》,台湾正中书局1965年版,第155-156页。

[10][11][31][35][56][60]参见[美]小罗伯特·H.杰瑞、道格拉斯·R.里士满:《美国保险法精解》,李之彦译,北京大学出版社2009年第4版,第105页,第105页,第325页,第327页,第325-326页,第326-327页。

[12][48]参见[英]M.A.克拉克:《保险合同法》,何美欢、吴志攀等译,北京大学出版社2002年版,第749页,第755页。

[13][23]江朝国:《保险法基础理论》,中国政法大学出版社2002年版,第311页,第318页。

[14][16][45]参见[日]山下友信等:《保险法》,有斐阁2010年版,第109页。

[15][17][22][日]松波仁一郎:《日本商法论》,秦瑞玠、郑钊译,中国政法大学出版社2005年版,第379页,第378页,第379页。

[18][32][43][44][美]所罗门·许布纳:《财产和责任保险》,陈欣等译,中国人民大学出版社2002年版,第72页。

[19]王孝通:《保险法论》,上海法学编译社1933年版,第63页。

[20][21]刘宗荣:《新保险法——保险契约法的理论与实务》,中国人民大学出版社2009年版,第187页,第186页。

[24]参见《中华人民共和国保险法》第22条之规定。

[25]参见[英]奥梅、希尔:《海上保险:法律与保险单》,郭国汀等译,法律出版社2002年版,第1页。

[27][美]G.吉尔摩、C.L.布莱克:《海商法》(上),杨召南等译,中国大百科全书出版社2000年版,第100页。

[28][46]杨仁寿:《海上保险法论》,台湾三民书局1996年版,第274页,第206-207页。

[29][42][51][59][61]参见[美]肯尼斯·S.亚伯拉罕:《美国保险法原理与实务》,韩长印等译,中国政法大学出版社2011年版,第238页,第238页,第238页,第378页,第238-239页。

[30]Susan Hodges: Law of Marrine Insurance, Cavendish Publishing Limited, 1996,p.73.

[1]参见最高人民法院民事审判第二庭编:《商事审判指导》(总第29辑),人民法院出版社2012年版,第250页。

[2]参见《中华人民共和国保险法》第55条第3款之规定。

[3][5]参见袁宗蔚:《保险学——危险与保险》,首都经济贸易大学出版社2000年版,第211页,第212页。

[4][6]参见江朝国:《保险法论文集》(一),台湾瑞兴图书股份有限公司1994年版,第176页。

[7]中国保险监督管理委员会《关于机动车辆保险条款相关问题的复函》。

[8][26][美]埃米特·J.沃恩、特丽莎·M.沃恩:《危险原理与保险》,张洪涛等译,中国人民大学出版社2002年版,第177页。

[9]陈顾远:《保险法概论》,台湾正中书局1965年版,第155-156页。

[10][11][31][35][56][60]参见[美]小罗伯特·H.杰瑞、道格拉斯·R.里士满:《美国保险法精解》,李之彦译,北京大学出版社2009年第4版,第105页,第105页,第325页,第327页,第325-326页,第326-327页。

[12][48]参见[英]M.A.克拉克:《保险合同法》,何美欢、吴志攀等译,北京大学出版社2002年版,第749页,第755页。

[13][23]江朝国:《保险法基础理论》,中国政法大学出版社2002年版,第311页,第318页。

[14][16][45]参见[日]山下友信等:《保险法》,有斐阁2010年版,第109页。

[15][17][22][日]松波仁一郎:《日本商法论》,秦瑞玠、郑钊译,中国政法大学出版社2005年版,第379页,第378页,第379页。

[18][32][43][44][美]所罗门·许布纳:《财产和责任保险》,陈欣等译,中国人民大学出版社2002年版,第72页。

[19]王孝通:《保险法论》,上海法学编译社1933年版,第63页。

[20][21]刘宗荣:《新保险法——保险契约法的理论与实务》,中国人民大学出版社2009年版,第187页,第186页。

[24]参见《中华人民共和国保险法》第22条之规定。

[25]参见[英]奥梅、希尔:《海上保险:法律与保险单》,郭国汀等译,法律出版社2002年版,第1页。

[27][美]G.吉尔摩、C.L.布莱克:《海商法》(上),杨召南等译,中国大百科全书出版社2000年版,第100页。

[28][46]杨仁寿:《海上保险法论》,台湾三民书局1996年版,第274页,第206-207页。

[29][42][51][59][61]参见[美]肯尼斯·S.亚伯拉罕:《美国保险法原理与实务》,韩长印等译,中国政法大学出版社2011年版,第238页,第238页,第238页,第378页,第238-239页。

[30]Susan Hodges: Law of Marrine Insurance, Cavendish Publishing Limited, 1996,p.73.

[33]美国实行定值保单法的19个州为阿肯色州、佛罗里达州、佐治亚州、堪萨斯州、路易斯安那州、明尼苏达州、密西西比州、密苏里州、蒙大拿州、内布拉斯加州、新罕布什尔州、北达科他州、俄亥俄州、南卡罗来纳州、南达科他州、田纳西州、得克萨斯州、西弗吉尼亚州、威斯康星州。

[34][39]参见[美]约翰·F.道宾:《美国保险法》,梁鹏译,法律出版社2008年第4版,第230-231页,第221页。

[36][37]S. S. Huebner, Marine Insurance: Appleton-Century-Crofts, 1992, p.54,p.55.

[38][美]哈林顿·尼豪斯:《风险管理与保险》,陈秉正等译,清华大学出版社2001年版,第145页。

[40][41]参见[美]乔治·E.瑞达:《风险管理与保险原理》,刘春江、王欢译,中国人民大学出版社2010年版,第228页。

[47]超额定值保险与超额保险并非同一概念,超额保险指保险金额之约定超过保险标的之实际价值;而超额定值保险则为保险契约当事人合意约定之保险标的的价值显著地超过其应有的实际价值。换言之,超额定值保险仅与保险标的之价值有关,而与保险金额无涉。

[49][50]See Franklin Fire Ins.Co.v.Vaughan,92 U.S.516,23L.Ed.740(1875).

[34][39]参见[美]约翰·F.道宾:《美国保险法》,梁鹏译,法律出版社2008年第4版,第230-231页,第221页。

[36][37]S. S. Huebner, Marine Insurance: Appleton-Century-Crofts, 1992, p.54,p.55.

[38][美]哈林顿·尼豪斯:《风险管理与保险》,陈秉正等译,清华大学出版社2001年版,第145页。

[40][41]参见[美]乔治·E.瑞达:《风险管理与保险原理》,刘春江、王欢译,中国人民大学出版社2010年版,第228页。

[47]超额定值保险与超额保险并非同一概念,超额保险指保险金额之约定超过保险标的之实际价值;而超额定值保险则为保险契约当事人合意约定之保险标的的价值显著地超过其应有的实际价值。换言之,超额定值保险仅与保险标的之价值有关,而与保险金额无涉。

[49][50]See Franklin Fire Ins.Co.v.Vaughan,92 U.S.516,23L.Ed.740(1875).

[52]德国2008年颁行的《保险契约法》第76条规定:“保险合同当事人得以约定确定保险价值,并以之作为保险事故发生时保险利益之价值。但若定值显著超过实际之保险价值者,不在此限”。

[53]日本2008年颁行的《保险法》第18条第2款规定:“存在约定保险价值的情形下,填补损害额应依照该约定价值计算。但是,约定保险价值明显超过保险价值的,填补损害额的算定以该保险价值为基础”。

[54][55][日]金泽理:《保险法》第2分册,成文堂1999年版,第114页,第115页。

[57]参见黄勇、李之彦:《英美保险法经典案例评析》,中信出版社2007年版,第23页。

[58]转引自[美]约翰·F.道宾:《美国保险法》,梁鹏译,法律出版社2008年第4版,第230-231页。

[53]日本2008年颁行的《保险法》第18条第2款规定:“存在约定保险价值的情形下,填补损害额应依照该约定价值计算。但是,约定保险价值明显超过保险价值的,填补损害额的算定以该保险价值为基础”。

[54][55][日]金泽理:《保险法》第2分册,成文堂1999年版,第114页,第115页。

[57]参见黄勇、李之彦:《英美保险法经典案例评析》,中信出版社2007年版,第23页。

[58]转引自[美]约翰·F.道宾:《美国保险法》,梁鹏译,法律出版社2008年第4版,第230-231页。

来源:《法商研究》2013年第6期